【網羅版】初心者必見!ローソク足分析の基礎から「勝てる」チャートパターンまで徹底解説

どうも真下です。

株式投資やFX(外国為替証拠金取引)、仮想通貨などのチャート画面を開くと、必ず目にする赤や青(または白や黒)の棒グラフ。これが「ローソク足(Candlestick)」です。

日本で江戸時代に発案され、今や世界中のトレーダーが愛用するこの分析手法は、単なる価格の記録ではありません。そこには、投資家たちの「欲望」と「恐怖」、そして「迷い」が克明に刻まれています。

本記事では、ローソク足の基本的な見方から、相場の転換点を示唆する強力なチャートパターン、そして実践的なトレードへの活用法までを徹底的に解説します。形を丸暗記するのではなく、「なぜその形になるのか?」という相場心理を理解することで、あなたのチャート分析力は格段に向上するはずです。

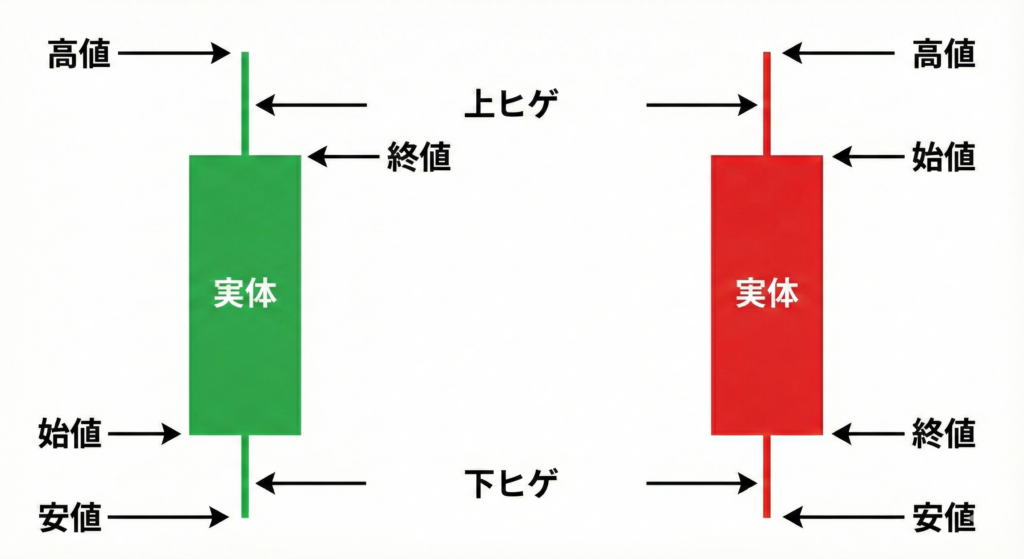

1. ローソク足の解剖学:4本値と実体・ヒゲ

ローソク足は、ある一定期間(1日、1時間、5分など)の価格の動きを1本の棒で表したものです。まずは、この1本が持つ情報の構造を理解しましょう。

4本値(よんほんね)とは

ローソク足は以下の4つの価格データから形成されます。

- 始値(Open): その期間が始まった時の価格

- 終値(Close): その期間が終わった時の価格

- 高値(High): その期間中の最も高い価格

- 安値(Low): その期間中の最も安い価格

実体(Body)とヒゲ(Shadow/Wick)

- 実体(じったい): 始値と終値で囲まれた太い部分。価格が最終的にどの方向に動いたか(上昇か下落か)という「結果」を表します。

- ヒゲ: 実体から上下に伸びる細い線。高値と安値まで伸びており、期間中の「迷い」や「一時的な行き過ぎ」を表します。

陽線と陰線

- 陽線(ようせん): 始値より終値が高い(上昇した)場合。一般的に赤や白で表示されます。「買いの勢いが強かった」ことを示します。

- 陰線(いんせん): 始値より終値が安い(下落した)場合。一般的に青や黒で表示されます。「売りの勢いが強かった」ことを示します。

ポイント: 実体が長いほど、その方向への勢い(モメンタム)が強いことを意味します。逆に実体が短くヒゲが長い場合は、売りと買いが拮抗している、あるいは相場が迷っている状態を示唆します。

2. ローソク足1本で読み解く投資家心理

複数の足を組み合わせる前に、たった1本のローソク足が発する重要なシグナルを3つ紹介します。

① 大陽線・大陰線(Marubozu)

ヒゲがほとんどなく、実体が非常に長いローソク足です。

- 大陽線: 始値から終値まで一方的に買われた状態。強い上昇トレンドの発生や継続を示唆します。

- 大陰線: 始値から終値まで一方的に売られた状態。強い下落圧力、パニック売りなどを表します。

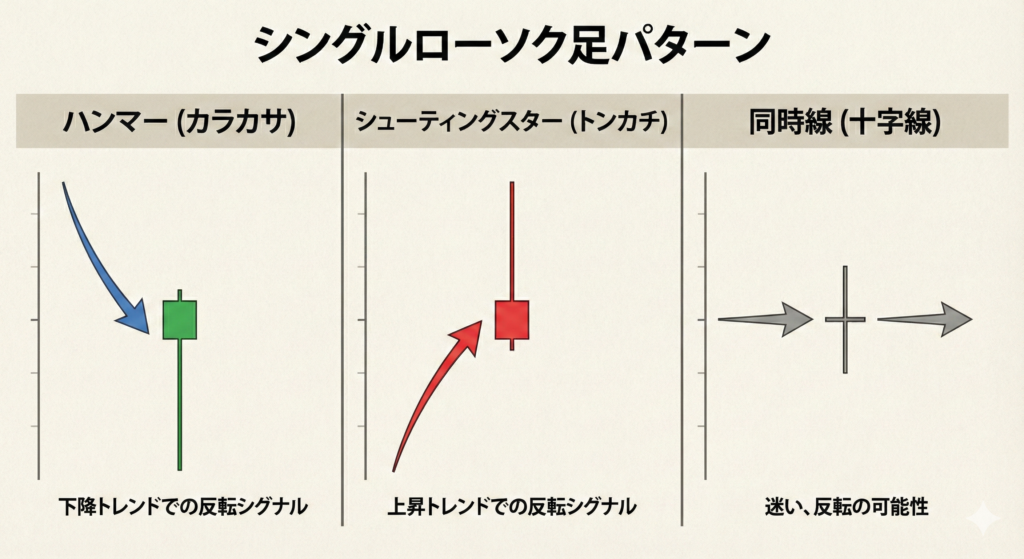

② ピンバー(カラカサ・トンカチ / Hammer・Shooting Star)

実体が小さく、片方のヒゲが極端に長い形です。これは「一度大きく動いたが、強い力で押し戻された」ことを意味し、相場の転換点で頻出します。

- 下ヒゲの長いピンバー(カラカサ): 安値圏で出現すると強力な「買いシグナル」です。一度は大きく売られたものの、安値であると判断した買い勢力が猛烈に買い戻し、始値付近まで価格を戻して終わった状態です。「これ以上は下がらない」という市場の意思表示とも取れます。

- 上ヒゲの長いピンバー(トンカチ/シューティングスター): 高値圏で出現すると「売りシグナル」です。高値を更新しようとしたものの、利益確定売りや逆張り勢力に押し戻され、終わってみれば始値付近まで下落した状態です。「上昇エネルギーの枯渇」を意味します。

③ 十字線(Doji)

始値と終値がほぼ同じ価格で、実体がほとんどない形です。 これは「売りと買いの勢力が完全に拮抗している」状態、つまり「迷い」を表します。上昇トレンドや下落トレンドの途中でこの形が出ると、トレンドが勢いを失い、転換する前兆となることが多くあります。

3. 【実践編】勝率を高める「組み合わせ」パターン

ローソク足分析の真骨頂は、2本〜3本の組み合わせ(コンビネーション)にあります。ここでは、特に出現頻度が高く、信頼性の高いパターンを厳選して紹介します。

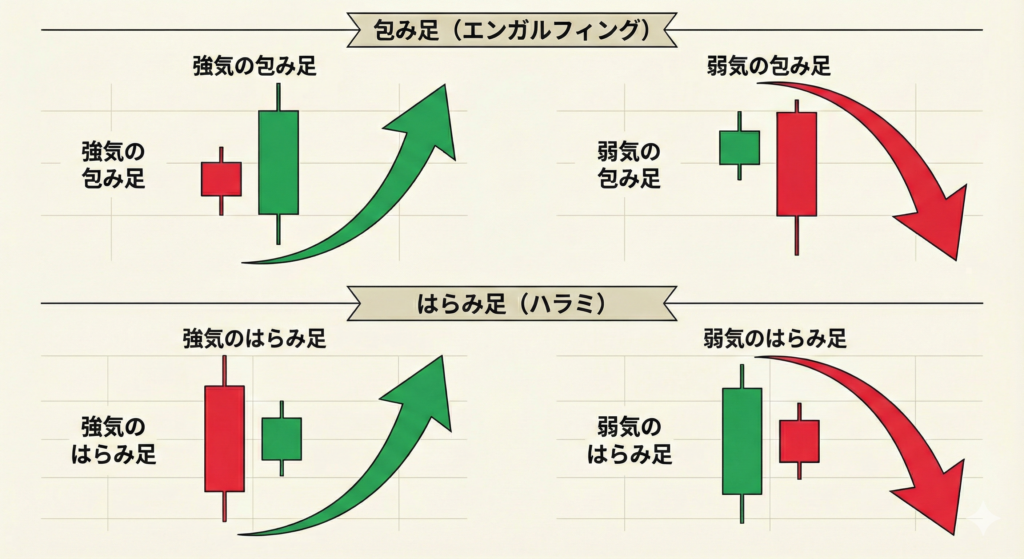

① 包み足(アウトサイド・バー / Engulfing Pattern)

前のローソク足の実体を、次のローソク足の実体が完全に包み込んでしまうパターンです。これは相場の力関係が完全に逆転したことを示します。

- 強気の包み足: 陰線の次に、それを包み込むような大陽線が出現。下落トレンドの底で出れば、強力な反転上昇のサインです。

- 弱気の包み足: 陽線の次に、それを包み込むような大陰線が出現。上昇トレンドの天井で出れば、暴落の引き金になりやすいサインです。

② はらみ足(インサイド・バー / Harami)

「包み足」とは逆に、前の大きなローソク足の実体の中に、次の小さなローソク足がすっぽりと収まってしまうパターンです。お腹に子供を宿しているように見えることから「はらみ足」と呼ばれます。

これは「気迷い」や「トレンドの一服」を表します。これまで続いてきたトレンドの勢いが急激に低下したことを示唆し、次の動き出し(ブレイクアウト)に向けたエネルギー充填期間と捉えることができます。

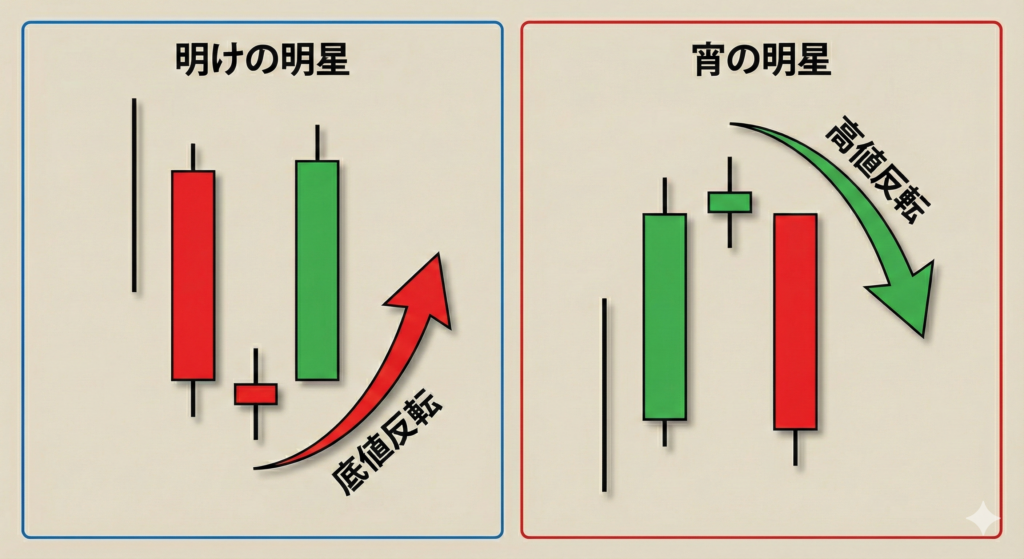

③ 明けの明星・宵の明星(Morning Star / Evening Star)

3本のローソク足で構成される、非常に信頼度の高いトレンド転換パターンです。

- 明けの明星(買いサイン):

- 大陰線(下落)

- 下窓を開けて小さなコマや十字線(迷い)

- 大陽線(上昇) これらが順に出現する形です。下落の勢いが止まり、夜が明けるように相場が上昇へ転じる様を表しています。

- 宵の明星(売りサイン):

- 大陽線(上昇)

- 上窓を開けて小さなコマや十字線(迷い)

- 大陰線(下落) 上昇トレンドの終焉を示し、相場に日が沈む(下落する)ことを暗示します。

4. ローソク足分析の注意点と「ダマシ」の回避

「包み足が出たから絶対に買いだ!」と短絡的に判断するのは危険です。テクニカル分析には必ず「ダマシ(セオリー通りに動かないこと)」が存在します。精度を高めるためには、以下の3つの視点を持つことが重要です。

① 「場所」がすべて

ローソク足のパターンは、出現する場所によって意味が全く異なります。 例えば、強い「下ヒゲピンバー(買いサイン)」が出たとしても、それがレンジ相場のど真ん中であればあまり意味を持ちません。

- サポートライン(支持線) 付近での下ヒゲ

- レジスタンスライン(抵抗線) 付近での上ヒゲ このように、重要な価格帯で出現したパターンこそが、真の効力を発揮します。

② 上位足の環境認識

5分足で「買いパターン」が出ていても、日足(長期トレンド)が完全な下落トレンドであれば、その上昇は一時的なものに終わる可能性が高いです。常に「木(短期足)を見て森(長期足)も見る」姿勢を忘れないでください。これをマルチタイムフレーム分析と呼びます。

③ 出来高(Volume)の裏付け

信頼できるローソク足パターンには、多くの場合「出来高の急増」が伴います。 例えば、長い下ヒゲを付けて価格が戻った際、出来高が普段より多ければ、それは「多くの投資家がそこで買い向かった」という確固たる証拠になります。逆に、出来高を伴わない形だけのパターンは、ダマシである可能性が高まります。

5. まとめ:ローソク足は投資家の「感情の集合体」

ローソク足分析は、古くからある手法ですが、AIやアルゴリズム取引が全盛の現代においても決して色褪せることはありません。なぜなら、相場を動かしているのは最終的には「人間(または人間がプログラムした心理)」だからです。

- 実体で勢いを見る

- ヒゲで迷いと抵抗を見る

- 場所で優位性を判断する

この3つを意識するだけで、チャートの見え方は劇的に変わります。まずは実際のチャートを開き、「ここでなぜ長いヒゲが出たのか?」「なぜここで包み足が出た後にトレンドが変わったのか?」と、過去のチャートと対話することから始めてみてください。

ローソク足が語りかける物語(ストーリー)を理解できた時、あなたのトレードは「ギャンブル」から「根拠のある投資」へと進化するでしょう。

免責事項: 本記事は技術的分析手法の解説を目的としており、特定の金融商品の売買を推奨するものではありません。投資は自己責任で行ってください。

金融・投資ランキング

にほんブログ村